车险“二次综改”来临

车险“二次综改”已在多地拉开帷幕。

《中国经营报》记者注意到,北京、天津、陕西在内的16省市和自治区已在4月28日24时率先试点采用最新商业车险自主定价系数。上海地区商业车险自主定价系数于5月27日零时起切换,浮动范围由此前的0.65~1.35扩大到0.5~1.5。其他地区也将在5月底陆续执行。

实际上,此变化主要源于2022年12月30日原中国银保监会发布的《关于进一步扩大商业车险自主定价系数浮动范围等有关事项的通知》(以下简称“《通知》”),明确扩大商业车险自主定价系数的浮动范围,执行时间原则上不得晚于2023年6月1日。这一政策变化在保险行业称为车险“二次综改”。

需要注意的是,车险“二次综改”是涉及民生的大事。公安部统计数据显示,2022年,全国汽车保有量达3.19亿辆,汽车驾驶人数已达4.64亿。作为车主每年的固定支出,车险的价格升降受到了广泛关注。

此次“二次综改”后是否能促使车险保费进一步下调?保险公司又将推出哪些具体措施?

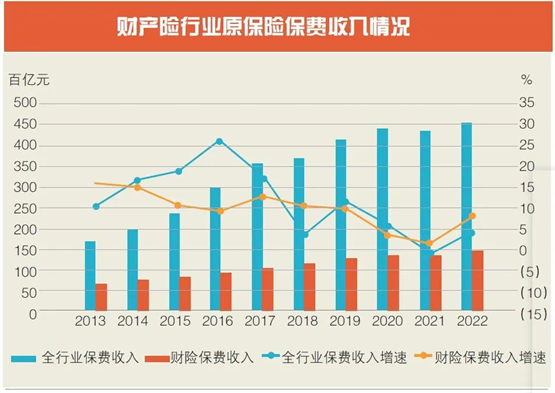

数据来源:《中国财产险行业展望》

扩大险企自主定价空间

车险“二次综改”将最低定价系数从0.65 变为0.5,给予险企0.15 个点的调整空间,可以使车险保费价格最高可降23%。

多位业内人士对《中国经营报》记者分析表示,新一轮的车险价格调整将在全国范围内展开,也让财险公司在保费定价上有了更大的空间。保险公司通过车辆的历史出险情况、车型、车龄、车主经验、维修费用(或零整比)等各种因素进行综合判断,未来车险差异化定价会越来越突出。

车险“二次综改”将最低定价系数从0.65变为0.5,给予险企0.15个点的调整空间。而这一变化带来的直接影响,就是使车险保费价格最高可降23%。同样,按照最高定价系数看,从1.35变为1.5,也会使车险保费上涨,最高可涨11%。也就是说,保单项目与保费完全一样的情况下,价格最高可以相差34%。

律商风险产品经理蔡舒对记者分析表示,从整体来看,每辆车的车险保费会存在降价也存在涨价的情况,但无论涨幅还是降幅都不会出现大的波动。

从实际操作上看,确实如此。据介绍,从第一批调整系数后的地区来看,目前车险发展基本平稳,没有因为系数扩大而出现较大的波动,主要原因是各地监管出台了严格的监控政策。有些地区保险协会有车险自律要求,“二次综改”后的费用不得高于“二次综改”前平均水平等。有些保险公司基于自身成本的压力考虑,没有选择在“地板价”上躺平,而是实施精细化的定价策略抵御“二次综改”的影响。

一家财险公司车险部负责人对记者表示,价格降幅超20%理论上可行,但实际操作层面有点困难,需要从地域和赔付情况具体分析。比如在豫北地区,赔付率比较低,车险价格降幅肯定超过豫南。

律商风险高级数据科学家张爽对记者表示,自主系数进一步放开,让各保险公司可以基于自身对保单风险的判断,采用更自主、更灵活的定价策略,有利于市场化条款费率机制的形成,充分发挥市场对车险资源配置的条款作用。例如,对高亏板块可以以更高的自主系数承保,提升保费充足性,原来不敢保的业务板块也可以承保,提高了市场的供给。对于低赔板块可以提供更多的折扣,让利于消费者,进一步实现保费与赔付成本及费用相匹配,减少高低风险保单的相互补贴。

不过,蔡舒对记者指出,即将放开自主定价系数,对于保险公司而言仍然存在一些挑战。

“续保方面,在保费发展和成本管控的双重压力下,市场对于续保客户的留存及管理的需求将提升。但是,续保提效的挑战也是客观存在的。首先,无法及时知道客户投保意向和风险状态是否有变化。其次,保险公司可能无法及时知道客户是否被竞争对手报价了。最后,保险公司没有很有针对性的挽留客户的策略。”蔡舒进一步表示。

价格降幅涨幅差距明显

新的商业车险自主定价系数全面实施之后,进一步深入推进车险综合改革,未来车险客户分层将越来越明显。

近日,有车险消费者公开表示,自己去年商业险保费为1191元,今年续保的报价降到了1014元,降价上百元。更有车主表示,续保时发现自己车险保费降价了上千元。

而一位有十年驾驶车龄的保险公司内部员工对记者表示,其车险保费出现涨价,涨价了500元左右。

对此,上述财险公司车险部负责人分析表示,自主定价系数的影响因素包括车主的驾驶技术、驾驶习惯、驾龄等。保费实现较大降价幅度的车主,可能由于上一个保险期间没有出过险,驾驶行为良好。对于部分有出险记录的车主,续保时应该能明显感受到涨价,有的确实能涨上千元。

蔡舒对记者表示,随着0.5~1.5的折扣系数放开,风险筛选将向更为精细化、定价精准度要求方向提升。各大保险公司想要做到有效差异化的核心,需要对投保客群有足够了解,做足在车、人、用、环境的多维度信息储备。此外,保险公司还可以通过对各风险因子的细分,将保费更加透明化。比如,汽车零整比(即配件与整车销售价格之比)较低、车身结构更稳定的车保费更低;驾车平稳、谨慎驾驶的车主会有更大的折扣力度;夜间开车少的车主保费更低等。

中诚信国际在《中国财产险行业展望》最新报告中亦分析表示,新的商业车险自主定价系数全面实施之后,进一步深入推进车险综合改革,未来车险客户分层将越来越明显。

值得一提的是,有业内人士透露,即使此次改革最低折扣出现下调,很多保险公司也不一定真正使用最低折扣。“为了保证盈利情况和保费充足度,除特殊情况外,基本很少使用最低0.5系数的情况,反而保险公司有涨价的空间,保证整体行业盈利。”

基于上述情况,保险公司是否将调整车险价格,实行普遍涨价?

对此,张爽表示,对于高赔付业务板块,特别是原来在采用自主系数上限1.35的情况下承保仍有亏损的业务板块,此次会出现自主系数的上升。相反,对于一些特别优质的业务板块,保险公司可以适度下调自主系数配置,提升优质业务续保率,增加优质板块业务占比。此外,自主系数的变化还跟各地的监管要求以及市场情况挂钩。目前看来,并不会有普遍的保费上涨。

“新能源车板块行业共识是,平均赔付率水平显著高于燃油车。对于这一大板块,我们认为保费水平可能有所上涨。当然,新能源车中也有风险高低的差异,具体的每辆车、每张保单风险水平各不相同,这就需要保险公司加大对新能源车的风险识别投入,对风险有更精准的判断,合理配置资源。”张爽说。

倒逼中小险企找准细分市场

未来中小险企通过进一步降低保费与大型险企竞争并不现实。

实际上,新规不仅影响车险保费,还将对车险市场竞争格局产生影响。

一方面,业内普遍认为,新规实行后,相比中小型财险公司,大型财险公司保费规模大,定价能力和数据、渠道各方面优势突出,未来车险行业集中度将维持高位。

上述中诚信国际报告显示,从集中度来看,2021年及2022年,前三大财产险公司车险市场份额合计分别约为68.95%及69.48%,保持持续增长态势,车险行业马太效应显著。近年来,前十大财产险公司市场排名趋势相对稳定,但第二梯队公司(保费收入全行业排名4~10名的财产险公司)保费增速出现分化。整体来看,前十家财产险公司集中度保持相对稳定,2022年前十大财产险公司集中度为85.15%,与2021年持平。考虑到车险综合改革的深入推进以及健康险、农险、责任险等非车险业务不断升级优化,第一梯队保险公司规模优势将进一步发挥,市场份额有望维持高位;与此同时,中小型财产险公司生存空间收窄,市场份额承压。

一家大型汽车保险销售公司合规负责人对记者表示,车险是同质化很强的产品,市场竞争拼的是价格和销售渠道。在初期,中小保险公司因为有股东投入的资金,可以拿费用换市场,但不可长久。大型保险公司虽然费用给渠道的少,但长期看费用很充足。所以,未来中小险企通过进一步降低保费与大型险企竞争并不现实。中小险企的生存空间,将进一步受到挤压。

另一方面,这将倒逼小险企提高风险管理能力,注重精细化运营,促进实体经济的发展,真正成为减震器、缓冲器。

上述大型汽车保险销售公司合规负责人认为,中小保险公司可以充分利用自己的资源禀赋,做差异化、高毛利的业务。例如在自动驾驶、辅助驾驶方面和主机厂深度合作,共同支持辅助驾驶的推广和应用。

蔡舒对记者分析指出,中小险企在车险高风险板块仍然有突围机会。比如大约20%网约车的赔付风险低于风险最高的20%私家车,通过精细化网约车风险筛选,不仅可以为保险公司做风险减量,还可以从网约车这个“红海”中找到低风险网约车这个“蓝岛”,达成保费增量。

“在网约车领域,中小险企可以和网约车公司建立更好的费率浮动机制,将车险的短期行为(一年)变成长期行为。在大货车领域,对于较高风险的货车进行差异化定价,控制好该类型车辆在总承保车辆中的占比。”上述大型汽车保险销售公司合规负责人说。

张爽亦认为,中小险企一方面需要找到自身擅长的业务板块深耕细作,在细分板块积累优势。另一方面,中小险企需要不断提升自身的定价能力,引进外部数据丰富定价维度,降低逆选择风险。(来源:中国经营报 陈晶晶)